Actualités

Conférence de presse de rentrée : allocution du président de la FBF

Allocution de Daniel Baal, Président de la Fédération bancaire française – Lundi 26 janvier 2026

Bonjour à toutes et à tous,

Avant toute chose, je tiens à vous remercier d’être venu ici à la Fédération bancaire française, pour échanger sur l’actualité de ce début d’année. Je vous adresse mes meilleurs vœux pour vous, pour vos proches, pour vos titres. Je souhaite aussi le mieux pour la France, son économie et les Français.

Je voudrais faire un tour d’horizon de nos actions et de nos préoccupations dans plusieurs domaines en ce début d’année.

Dans quelques minutes, je passerai la parole à Frédéric Dabi qui nous présentera les résultats de l’enquête Ifop, dont je veux retenir tout de suite que neuf Français sur dix ont une bonne image de leur banque.

Je tâcherai d’être concret : certains sujets « bancaires » peuvent sembler complexes, techniques, quand il s’agit de réglementation par exemple, mais ne nous y trompons pas, ils ont une incidence directe sur le quotidien des Français, sur la vie des entreprises, même s’ils sont parfois ignorés, mal compris voire caricaturés. Notre rôle est d’apporter de la clarté, comme je l’ai fait récemment sur le livret A ou sur les découverts.

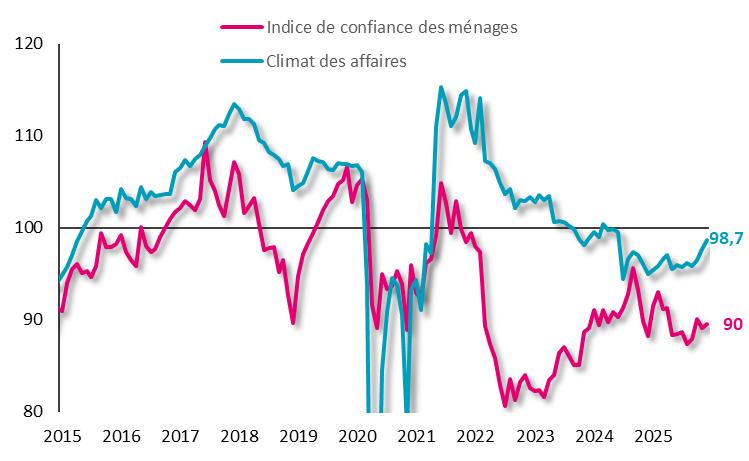

2025 a démontré la bonne tenue du secteur bancaire et de l’économie française, malgré un niveau d’incertitude exceptionnel. Incertitudes économiques, géopolitiques, politiques nationales, budgétaires et fiscales. La somme de ces incertitudes pèse sur la confiance des entreprises et des ménages (1) et retarde des projets privés et publics partout en France.

Face à cela : deux certitudes. La première : « la rupture de l’ordre mondial, la fin d’une fiction agréable et le début d’une réalité brutale où la géopolitique des grandes puissances n’est soumise à aucune contrainte », qu’a fort bien décrite Mark Carney la semaine dernière à Davos. La deuxième, l’impératif d’une France en ordre de marche dans une Europe forte, unie et utile.

Dans ce contexte, mon premier message, c’est que les banques françaises ont tenu leur rôle. Elles l’ont fait avec solidité, avec responsabilité et avec constance.

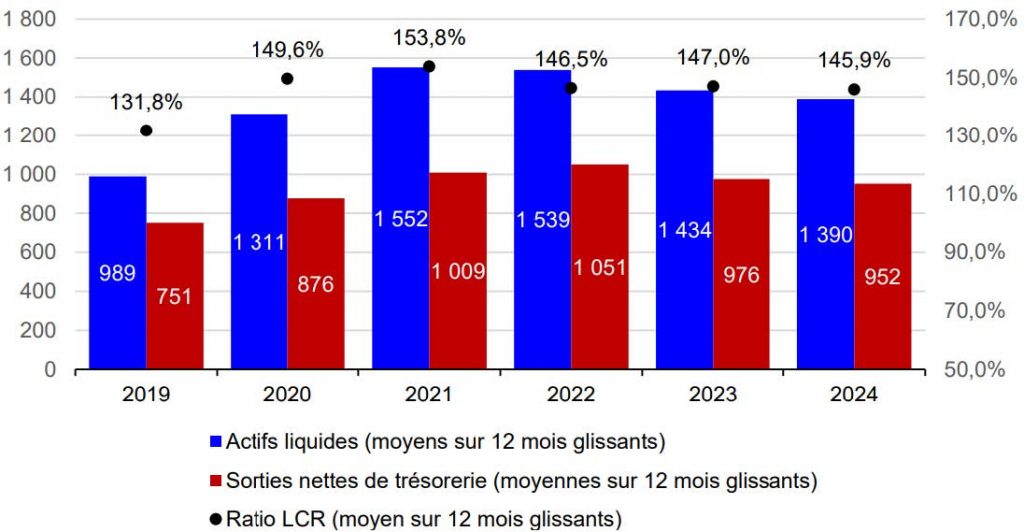

Solidité : nos établissements sont aujourd’hui parmi les plus sûrs au monde. Leur qualité intrinsèque est excellente, leur solvabilité élevée, leur liquidité abondante. Les stress tests européens l’ont d’ailleurs confirmé(2).

Mais cette solidité n’est pas une fin en soi. Elle est au service de l’économie réelle. Les banques françaises la soutiennent, partout et pour tous avec responsabilité.

En 2025, les banques françaises ont continué à financer les entreprises, y compris dans une période où l’attentisme aurait pu l’emporter. Les défaillances d’entreprises sont au plus haut, c’est vrai. Mais le risque, c’est notre métier. Et toute la profession est mobilisée pour accompagner les chefs d’entreprises et leurs salariés.

Les banques ont soutenu un tissu entrepreneurial remarquablement dynamique, qui a sans doute limité ses investissements, mais a trouvé, grâce au soutien du secteur bancaire, une réponse positive. Au total, plus de 1 400 milliards d’euros de crédits aux entreprises sont engagés en France, soit une hausse de +62 % en 10 ans. Chaque mois, en 2025, ce sont près de 30 milliards d’euros qui financent nos entreprises, grandes, moyennes et petites. Soit 1 milliard d’euros par jour utiles pour l’avenir de notre pays. À l’inverse, la dette publique française progresse d’environ 500 millions d’euros par jour… Les banques font le choix de l’avenir, l’État fait lui, trop souvent, celui de l’inertie.

Nous avons également accompagné la reprise progressive du crédit immobilier, et à travers lui tout le secteur du logement. 1 283 milliards d’euros de crédit à l’habitat aux particuliers en France, avec une tendance à la reprise en 2025, notamment grâce à une baisse des taux. Le taux d’intérêt moyen qui s’établit aux alentours de 3% est l’un des plus faibles d’Europe et les taux fixes, qui sont une spécificité française, protègent particulièrement les emprunteurs, anciens ou nouveaux.

Qui plus est, la part des primo accédants pour l’acquisition d’une résidence principale est supérieure à 50% de la production des crédits en 2025, de même que celle des ménages les moins aisés. C’est la preuve du rôle essentiel joué par le secteur bancaire dans l’accession à la propriété du plus grand nombre.

Les banques françaises n’ont jamais fermé les vannes du crédit immobilier. Dans notre modèle, accompagner nos clients pour l’accession à la propriété est essentiel. Alors que le logement figure parmi les principales préoccupations de nos concitoyens, mais aussi des banques. La nette reprise du marché est une bonne nouvelle pour tout le monde.

Mon deuxième message, c’est de rappeler ce qui permet tout cela : les banques françaises s’appuient majoritairement sur un modèle universel, relationnel, de proximité, qui accompagne les projets dans la durée.

Je rappelle quelques preuves concrètes de proximité :

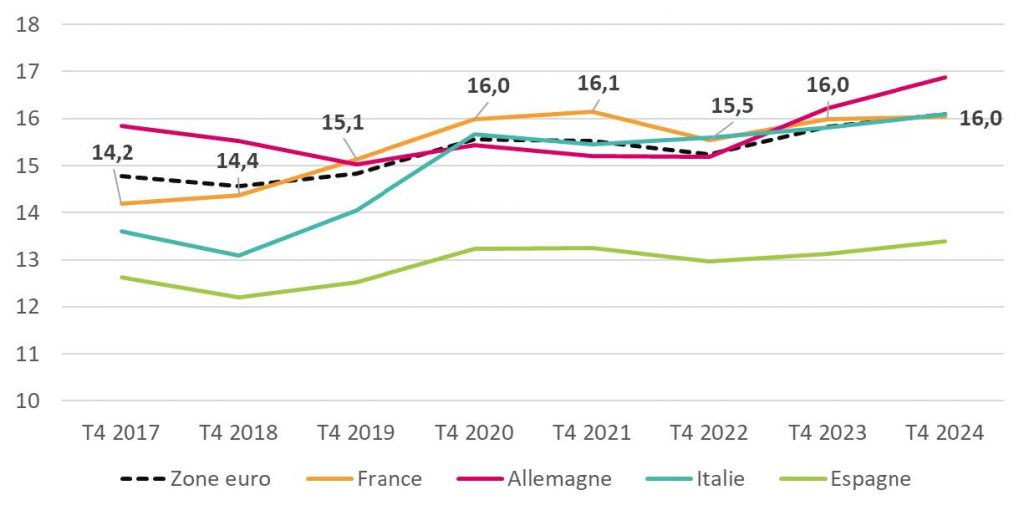

- Près d’une agence bancaire sur trois de la zone euro est française.

- Plus de 99,9 % de nos concitoyens ont accès aux espèces à moins de quinze minutes de chez eux.

- Et tout cela se fait grâce à la mobilisation des plus de 370 000 femmes et hommes, partout sur le territoire, qui font vivre au quotidien ce service bancaire universel.

Il peut y avoir des préjugés, des clichés, des questions sur les banques. Nous y sommes habitués et nous dialoguons systématiquement avec ceux qui s’expriment pour expliquer, et pour trouver des solutions chaque fois que c’est possible. Comme nous l’avions démontré, une fois encore, lors de la période Covid.

Aujourd’hui, les banques font clairement partie des solutions aux difficultés des ménages, des entreprises et même de l’Etat. C’est mon troisième message. Nous sommes animés par cet esprit de solution chaque jour dans les banques et au sein de la Fédération bancaire française. Et les résultats de l’enquête Ifop que donnera Frédéric Dabi dans quelques instants le prouvent et nous engagent.

Durant les crises qui ont fait suite à la période Covid – énergétique, inflationniste, géopolitique – les banques ont aussi été au rendez-vous. Je le redis avec force : les banques françaises sont un atout précieux pour la France et pour l’Europe.

L’exemple du secteur de la défense l’illustre. Les banques françaises accompagnent de longue date l’industrie de défense française et européenne. Quelques chiffres au 30 juin 2025, que je vous annonce en exclusivité : les six plus grandes banques françaises (BNP Paribas, BPCE, Crédit Agricole, Crédit Mutuel, La Banque Postale et Société Générale) ont accordé 45 milliards d’euros de financement aux entreprises de défense françaises, soit +75% depuis 2021 et déjà + 22% sur le 1er semestre. Pour les autres entreprises européennes de défense, il faut ajouter 22 milliards d’euros. Ces chiffres montrent la capacité des banques françaises à soutenir l’effort pour la défense dans un contexte géopolitique marqué par la recrudescence des tensions et conflits, et la nécessité d’une réponse européenne.

Autre enjeu essentiel à nos yeux, le financement de la transition énergétique. Les banques sont très conscientes que l’urgence climatique est celle de notre génération. Selon les experts, la France pourrait connaître une hausse des températures de +2,7°C d’ici 2050. Et 2050, c’est demain dans notre métier. S’il fallait vous convaincre de notre engagement, dites-vous qu’il est totalement rationnel : les prêts immobiliers à 25 ans que nous distribuons cette année seront-ils remboursés si les logements qu’ils financent sont devenus inhabitables ?

Les banques Françaises poursuivent leur dynamique d’orientation des flux financiers pour les projets de transition de leurs clients, entreprises, collectivités ou particuliers. Comme chaque année, la FBF a publié une étude de référence en avril 2025, j’en rappelle les éléments clés :

- Avec 96 Mds € de financement des énergies renouvelables (EnR), les banques françaises sont les leaders mondiaux (+28% entre 2023 et 2024).

- Le montant des crédits verts et durables à leurs bilans augmente de 27% en un an, passant de 372 Mds€ en 2023 à 471 Mds€ en 2024.

- En parallèle, l’exposition des banques françaises au secteur des hydrocarbures diminue de 15% en 2024 pour descendre à 37 Mds € (0,36% du total bilan).

- Aujourd’hui, pour 1 € de financement de la production d’énergies fossiles, 2,6 € financent les EnR ou plus de 12 € financent les crédits verts et durables.

La stratégie est inchangée : les banques poursuivront leurs efforts dans la durée pour accompagner l’économie et leurs clients dans la nécessaire décarbonation de leurs activités. Nous publierons ce semestre les données à fin 2025.

Pour 2026, les besoins de financement sont toujours plus importants pour répondre aux défis que sont les financements des transitions énergétiques, technologiques et sociétales, et aussi bien sûr pour répondre au grand enjeu de la souveraineté européenne. Les rapports de force se modifient de plus en plus vite et de plus en plus fort aux portes et en dehors de notre continent. Il est urgent d’apporter collectivement des réponses à ces défis, et les banques françaises y prennent toute leur part. Notre responsabilité nous oblige aussi à dire quand les choix collectifs peuvent menacer notre capacité à agir ou avoir des conséquences dans la vie quotidienne de nos concitoyens.

La situation des finances publiques françaises est préoccupante et la dernière version en date du projet de loi de finances pose plus de questions qu’elle n’apporte de réponses. L’ensemble des acteurs économiques, du plus petit au plus grand, a assisté à une surenchère fiscale au cours des derniers mois, qui ne peut pas constituer une réponse durable aux défis économiques et sociaux de notre pays. Les banques françaises ont contribué en 2024 à hauteur de plus de 22,3 milliards d’euros aux finances publiques (en hausse par rapport à 2023). C’est plus que le total des budgets cumulés des ministères des sports, de l’Europe et de la justice pour 2026 qui se chiffre à 20,5 milliards d’euros.

Or, je tiens à rappeler que les décisions fiscales ne sont pas neutres pour la croissance future. A cet égard, j’ai été frappé par la polémique sur les aides aux entreprises. Certains voudraient faire croire que les grandes entreprises françaises auraient des privilèges. En réalité, elles partent avec un boulet fiscal par rapport à nos voisins européens. Je rappelle un élément factuel : les prélèvements sur les entreprises, nets des aides reçues, sont supérieurs à ceux de nos voisins européens : 10,5 % du PIB (vs. 8,1 % pour l’UE, environ 7 % en Allemagne) [FIPECO].

Taxer le « Made in France », avec la reconduction de la surtaxe d’impôt sur les sociétés, c’est pénaliser des acteurs vertueux qui localisent leurs emplois et leurs revenus en France, et in fine fragiliser notre souveraineté économique. C’est aussi revenir sur des engagements pris et générer de l’instabilité pour les entreprises. Avec un taux d’IS à 36,13 % (KPMG/OCDE pour les grandes entreprises assujetties à la surtaxe), nous sommes très au-dessus de tous les pays de l’OCDE (moyenne de 24,1 %).

À trop les taxer les entreprises, il risque surtout d’y avoir des effets négatifs : sur la croissance, sur l’investissement, sur le pouvoir d’achat, sur l’emploi et donc in fine également sur le rendement attendu de l’imposition.

Les banques, comme toutes les autres entreprises, font aujourd’hui partis des rares espaces dans notre société où il existe une cohésion forte autour d’un projet commun. Dans l’entreprise, dirigeants et salariés veulent créer davantage de valeur pour pouvoir la partager en interne mais aussi en externe, avec la société et avec l’État. Les entreprises sont aujourd’hui un pilier essentiel de la stabilité et de la cohésion. Les Français l’ont bien compris.

Un zoom sur l’épargne : j’entends parfois la petite musique de « l’argent qui dort » sur les comptes et les livrets, ou de « la baisse des taux des livrets qui serait une mauvaise nouvelle pour les épargnants », ou encore que « les banques n’en feraient pas assez sur les livrets d’épargne populaires, les LEP, réservés aux épargnants faiblement imposés à l’impôt sur le revenu. Ces trois sujets montrent l’importance de l’éducation budgétaire et financière, que nous menons aussi au sein des banques et de la Fédération, à travers son programme des « clés de la banque » ou de son opération « J’invite un banquier/e dans ma classe » à laquelle je participerai cette année. Je m’exerce donc à cette pédagogie :

- Non, l’argent ne dort pas dans les banques. L’argent présent sur les comptes et les livrets irrigue le circuit économique réel : c’est avec ces dépôts et cette épargne que les banques (et la Caisse des dépôts pour la part qu’elle récupère) peuvent prêter aux ménages et aux entreprises, aux collectivités, au logement social, aux infrastructures… L’argent ne « dort » donc jamais, il travaille dans le circuit du financement de l’économie. L’épargne n’est pas improductive, comme voulait le faire croire certains députés.

- Levons le voile de l’illusion monétaire en évoquant le taux du livret A. Avec une inflation réduite en France à 0,8%, un taux nominal de 1,5% offre un rendement réel favorable qui protège les Français. Le livret A, particularité française, reste un produit rentable pour les ménages, avec un risque zéro et une fiscalité nulle, une liquidité totale et un plafond élevé (un couple avec deux enfants peut techniquement placer quasiment 120 000 euros, ce qui est bien au-delà de toute épargne de précaution). Pour leurs projets de long terme, les épargnants peuvent s’orienter ensuite vers d’autres produits, comme l’assurance-vie, le plan épargne retraite (PER), le plan d’épargne en actions (PEA) ou les comptes à terme par exemple. Notre pays a la chance d’avoir une offre d’épargne financière très complète qui repose sur un écosystème complet, concurrentiel, solide et en constante adaptation, au service des épargnants de tous âges et toutes conditions.

- Les livres d’épargne populaire (LEP) sont passés entre 2021 et 2025 de 6,9 millions à plus de 12 millions de détenteurs, soit une augmentation de plus de 75%. Cela n’aurait pas été possible sans la promotion active du produit par les banques tricolores. Les banques et la FBF travaillent de concert avec l’administration sur le sujet pour les campagnes d’information des contribuables concernés. Et je me joins à l’appel du ministre de l’Economie, M. Lescure, du jeudi 15 janvier qui a invité « les Français qui sont éligibles… à se rapprocher de leur banque pour ouvrir ce type de livret. »

Je termine ce chapitre national en évoquant avec vous le sujet de la fraude aux moyens de paiements. La sécurité des paiements est une priorité absolue des banques françaises.

Nous ne cessons pas d’investir, voici 3 exemples que nous avons déployés et qui sont visibles de tous au quotidien.

1/ L’authentification forte pour vérifier l’identité d’un utilisateur en exigeant la combinaison d’au moins deux types de preuves d’identité différents.

2/ Les modifications de tous les écrans de nos applications pour expliciter au client son parcours : montants des opérations, bénéficiaire, signaler qu’il s’agisse d’un paiement et la possibilité est donnée d’autoriser ou de refuser.

3/ Depuis le 9 octobre 2025, ce nouveau service de Vérification du Bénéficiaire (VoP – Verification of Payee) pour sécuriser les virements bancaires en vérifiant que le nom du bénéficiaire renseigné par le client correspond bien à l’IBAN du compte destinataire.

La lutte contre la fraude est l’affaire de tous, y compris des clients. J’insiste, il est essentiel que les clients soient vigilants sur tout et pas seulement sur les paiements.

Pour les alerter, le secteur bancaire mobilise des centaines de millions d’euros chaque année – en pédagogie, avec des équipes, de l’intelligence artificielle, etc. Dans la presse, les banques et la FBF ont lancé en 2023 une vaste campagne de sensibilisation « Ne donnez pas ces données ». Nous avons relancé cette campagne, cette fois en lien avec les pouvoirs publics et les autorités en 2024 et en 2025, en plus des démarches d’information de chaque banque vis-à-vis de ses clients. Nous repartirons en campagne en 2026.

Enfin, notre conviction est que c’est avec l’ensemble des parties prenantes que nous pourrons le mieux lutter contre la fraude.

- La loi du 7 novembre 2025 contre les fraudes aux moyens de paiementen est une illustration. La profession bancaire était à l’initiative de ce projet que nous portions depuis plusieurs années et que nous allons pouvoir rendre opérationnel grâce à l’instrument juridique de la loi proposée par Daniel Labaronne. Elle permettra de lancer, début mai, un outil de partage des informations sur les comptes de paiement susceptibles d’être frauduleux. Les fraudeurs ne pourront pas agir plus d’une fois à partir du même compte.

- Il faut enfin appliquer, et c’est la responsabilité des opérateurs télécom, les obligations de la loi de 2021 pour bloquer les appels. Depuis le 1er octobre 2024, certains appels non authentifiés par les opérateurs doivent ainsi être coupés. Ces premières mesures devraient avoir un impact sur la fraude par spoofing (technique d’escroquerie consistant à contacter une personne par téléphone en se faisant passer pour un conseiller bancaire), elles doivent être étendues à tous les appels et SMS frauduleux et étendues au niveau européen.

- Mais mon appel solennel, aujourd’hui, c’est que les plateformes de réseaux sociaux, les hébergeurs de boites mails, doivent participer de façon opérationnelle à prévenir, éviter et lutter contre la fraude ou contre les escroqueries, notamment aux investissements. C’est un appel aux pouvoirs publics, aux autorités en France et en Europe, pour agir.De nouvelles études ou révélations de médias nous éclairent. Selon le régulateur britannique, au Royaume-Uni, en 2023, « Plus de la moitié des escroqueries impliquent des plateformes Meta (Facebook, Instagram, WhatsApp). Selon des documents obtenus par l’agence Reuters, Meta estime que 10 % de son chiffre d’affaires total pour 2024 (environ 16 milliards de dollars sur plus de 160 milliards) provenait de publicités faisant la promotion d’escroqueries, de systèmes d’investissement frauduleux, etc. Meta diffuserait environ 15 milliards de publicités frauduleuses chaque année. Ces éléments montrent que cette diffusion d’escroquerie est massive et sans que rien ne soit fait pour y remédier.

Nous continuerons sans relâche à nous mobiliser pour renforcer encore la sécurité et l’information de nos clients. Mais si nous voulons réellement protéger les concitoyens français et européens, il faut que l’Europe se penche sur ce problème d’inaction des plateformes qui restent passives devant les escroqueries ainsi diffusées. Nous espérons être entendus sur ces deux enjeux clés : prévention et coopération. Comme le montrera l’étude Ifop, là où 73% des Français interrogés déclarent faire confiance aux banques pour la sécurisation de leurs données personnelles, ils ne sont que 41% pour les GAFA.

Ce sujet de la fraude est une bonne transition avec l’enjeu européen : avons-nous les moyens de financer notre avenir ? Et est-ce que l’Europe se donne toutes les possibilités de le faire ? Transition écologique, réindustrialisation, innovation, défense, logement, souveraineté numérique… Les besoins de financement sont immenses.

Or, des milliards d’euros de fonds propres, sont aujourd’hui immobilisés par une accumulation de contraintes prudentielles, parfois déconnectées des réalités économiques. On estime les exigences supplémentaires fixées par le superviseur, sur un échantillon de quinze banques, entre 2021 et 2024, à plus de 100 milliards d’euros. Cela représente un potentiel de financement bloqué pour l’Europe d’environ 1 500 milliards d’euros. Des projets en cours de discussion au niveau européen vont limiter le financement bancaire de l’économie. Je ne vais prendre que trois exemples, parmi tant d’autres :

- Logement : nous faisons face à des exigences de plus en plus déconnectées de l’économie réelle et qui nient le modèle efficace de crédit immobilier en France. Il est question aujourd’hui par exemple de demander en France à un tiers d’expertiser un bien immobilier donné en garantie. Ceci aurait pour conséquence de renchérir le coût, de rallonger les délais et de nier le rôle des notaires. De plus, l’application pleine et entière en Europe des accords de Bâle, conclus en 2017 à une autre époque, ne serait décalée que de quelques années sur notre continent concernant le logement, alors que le Royaume-Uni, le Canada et les Etats-Unis stabilisent, allègent ou n’appliquent pas les contraintes. Tout cela ne fait que rendre le crédit immobilier de plus en plus complexe et in fine pénalisera notre système à taux fixes au profit de taux variables bien moins protecteur pour les ménages. On ne le répétera jamais assez : les banques françaises, avec leur modèle de prêt à taux fixes, ont joué un rôle d’amortisseur face à un choc d’inflation inédit pour les ménages depuis 40 ans (inflation à 5,2 % en 2022 ; inflation à 5,8 % en 1985). Ailleurs, les taux variables ont été un coup de massue pour leurs budgets. Il faut défendre notre modèle !

- Réglementation : l’Europe est à l’heure des choix. Des choix clairs pour rester maître de son destin. L’administration Trump a lancé un vaste mouvement de dérégulation : par exemple, nous n’avons toujours pas vu la proposition américaine pour la transposition finale de Bâle III, alors qu’elle est déjà en vigueur depuis un an en Europe ! Nous ne demandons pas une dérégulation de ce type, car elle ne serait pas saine. En revanche, il faut examiner les obstacles inutiles au financement de l’économie européenne. Les études convergent pour dire que la bureaucratie, venant de Bruxelles (mais aussi de France), porte préjudice à notre économie. Elle nous coûte environ 100 milliards d’euros / an [IFRAP en 2022]. Ailleurs on simplifie, on innove, on crée des usines ; ici on innove dans la complexité ou on crée des usines à gaz. Ma crainte : que l’Europe répète les mêmes erreurs demain.

- Paiements : le projet de monnaie numérique de banque centrale (MNBC) poursuit sa route. La Banque Centrale Européenne, à l’inverse de toutes les autres banques centrales en dehors de celle de Chine, veut avancer au plus vite sur l’euro numérique de détail. La Commission européenne et le Conseil européen ont marqué leur soutien en décembre 2025, même si certains se posent encore des questions. Le Parlement européen est aujourd’hui saisi de ce sujet.

- Ce projet d’euro numérique de détail, qui ne pourrait se concrétiser au mieux qu’en 2029, est une erreur stratégique et politique qui ne réglera pas ce problème de la souveraineté européenne dans les paiements et n’imposera pas l’Euro comme monnaie internationale.

- S’il doit effectivement se mettre en œuvre, nous faisons des propositions pour rendre le projet moins néfaste, notamment en matière d’utilisation des infrastructures existants (notamment celles du virement instantané qui fonctionne très bien), d’obligation de transiter par des solutions européennes et de limitation de la détention d’euro numérique.

- On nous parle de réaliser un partenariat public-privé sur la question de l’euro numérique de détail. Sur le principe, nous partageons la volonté de travailler ensemble sur ce sujet comme sur d’autres. La monnaie a toujours reposé sur un équilibre public-privé. Le numérique ne doit pas l’abîmer, mais le prolonger. Pour autant, un partenariat n’est réel que si chacun y trouve sa place et si l’intérêt général est servi sans fragiliser le financement de l’économie.

- Si l’on cherche un « Airbus européen des paiements », il faut d’abord s’appuyer sur une infrastructure et des usages qui existent, mais que l’on doit industrialiser pour passer à l’échelle (paiement instantané et Wero) ; ce n’est pas une nouvelle forme de monnaie qui risquerait de concurrencer inutilement des solutions européennes en cours de déploiement et même ralentir la mise en œuvre d’une solution efficace.

- Affirmer notre souveraineté européenne dans le cadre contraint que nous connaissons, c’est faire le choix de concentrer nos efforts sur les outils qui fonctionnent bien aujourd’hui, et les solutions privées – contrôlées et régulées par les autorités européennes – sont là pour le démontrer.

Mais au-delà de l’euro numérique de détail, les vrais sujets technologiques et de souveraineté pour l’Europe sont autres : ce sont l’euro numérique de gros, les dépôts tokenisés et les stablecoins en euro. Ce sont aujourd’hui des sujets majeurs. Si nous voulons offrir une vraie alternative crédible au dollar US, c’est en ce sens que nous devons aller.

Par ailleurs, l’unanimité du secteur financier européen, incluant les assureurs, a sonné l’alarme sur le projet de règlement sur l’accès aux données financières (FiDA), un texte dangereux à la fois pour la souveraineté et la mutualisation des risques. Nous réaffirmons que ce texte doit être abandonné.

Sur tous ces sujets, nous souhaitons qu’un meilleur équilibre soit trouvé au profit de l’économie européenne entre stabilité et compétitivité, entre régulation et croissance. Nous souhaitons aussi que, au-delà des mots, l’objectif de souveraineté européenne se traduise en actes, avec une réelle défense du modèle européen et des acteurs économiques qui sont à son service.

L’Europe, communauté de droit et de justice, doit être au service de la personne et du progrès humain, social et économique ; elle doit avoir une vraie vision, fidèle à ses pères fondateurs, et arrêter de se lancer sans cesse dans de nouvelles règlementations inutiles, voire coûteuses et inefficaces, comme FIDA et l’euro numérique de détail.

Pour conclure :

Dans une période d’incertitude sur le plan international, européen et national, le secteur bancaire français est un facteur et un acteur de stabilité, de cohésion et de projection vers l’avenir. Il est solide, il est engagé, il est profondément ancré dans les territoires. Et les Français ne s’y trompent pas puisqu’ils déclarent à 83% que le secteur bancaire est stratégique.

Le secteur bancaire continue à prendre toute sa part pour financer la transition écologique, l’innovation, notre souveraineté à tous les niveaux et les défis sociétaux. Pour répondre à ces défis, il a besoin d’un cadre qui soit lisible, stable et qui favorise des règles du jeu équitable.

Il y a une voie entre d’un côté la dérégulation et de l’autre la surrèglementation. Mon message est simple : sans banques européennes fortes, innovantes et compétitives, il n’y aura ni souveraineté européenne, ni transitions réussies.

C’est collectivement – pouvoirs publics, entreprises, particuliers, partenaires sociaux, … – que nous réussirons. Dialoguons. Ne dressons pas les uns contre les autres. Faisons aussi confiance à ceux qui investissent, qui accompagnent, qui construisent dans la durée.

Je vous remercie pour votre attention et je passe maintenant la parole à Frédéric Dabi pour qu’il nous présente les principaux enseignements de l’étude IFOP-FBF. Nous nous tiendrons par la suite à votre disposition, avec Frédéric Dabi et Maya Atig, notre Directrice Générale, pour répondre à vos questions.

Annexes

(1) Confiance des ménages et climats des affaires en France – source : Insee

(2) Comparaison du ratio de solvabilité (CET1) des groupes bancaires européens – source : BCE

Ratio de liquidité à court terme des principales banques françaises – Source : ACPR

Allocution de Daniel Baal, président de la FBF – 26 janvier 2026 (PDF)

315.43 Ko

0 document sélectionné